Anzeichen für Stabilisierung bei Baufinanzierung in Deutschland im ersten Quartal 2023

(26.4.2023) Nach einem sehr turbulenten zweiten Halbjahr 2022, in dem die Immobilienpreise spürbar gesunken sind, haben sich die Preise im ersten Quartal 2023 überraschend rasch stabilisiert. Der Markt scheint sich, trotz der herausfordernden wirtschaftlichen Rahmenbedingungen zu beruhigen und zu einem neuen Gleichgewicht zu finden. Das zeigt die Auswertung des Interhyp-Immobilienpreis-Index für das erste Quartal 2023.

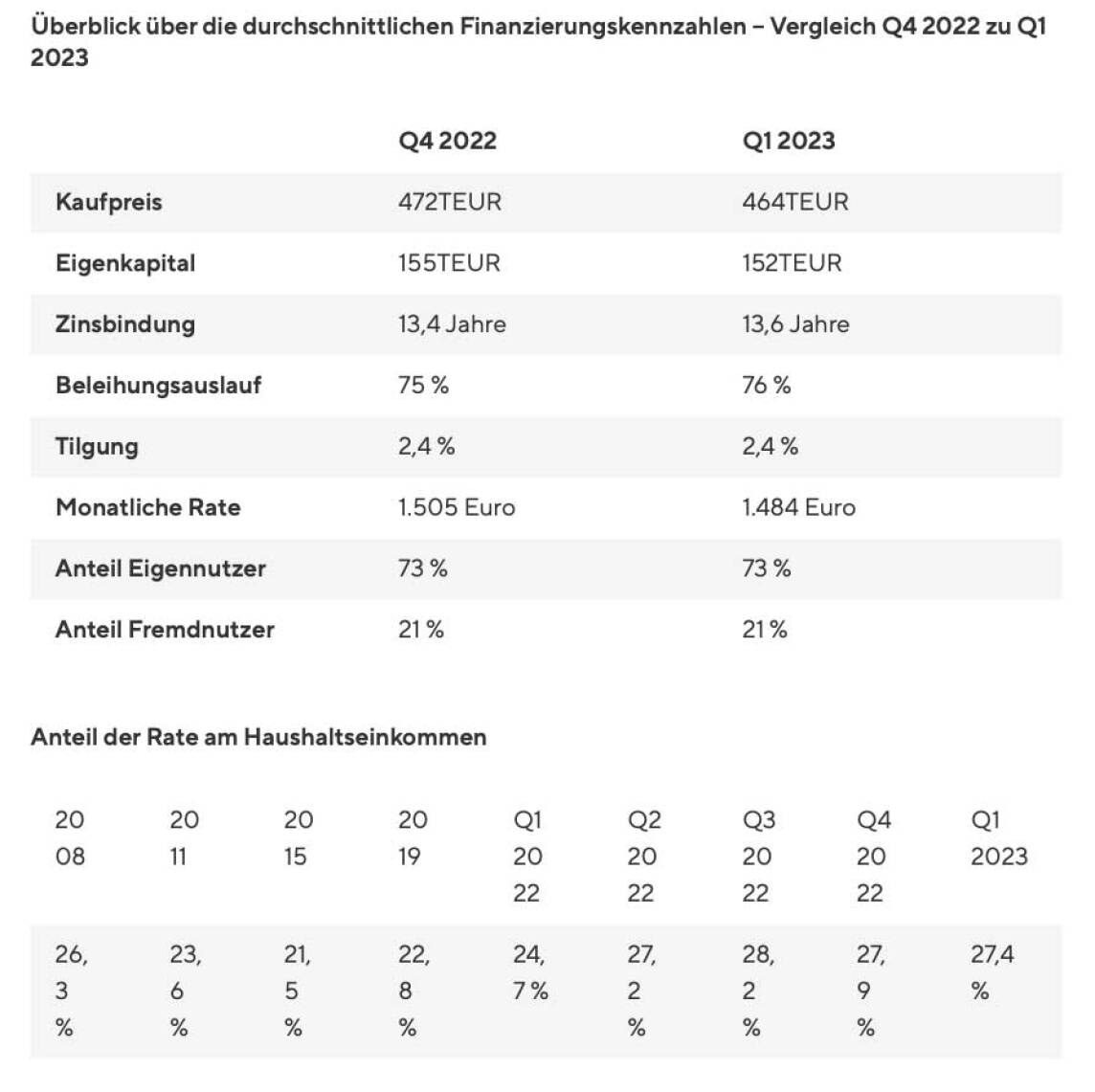

Der durchschnittliche Preis für eine finanzierte Immobilie zum Bau oder Kauf inklusive Nebenkosten liegt im ersten Quartal 2023 bei rund 464.000 Euro und damit rund 1,7% unter dem vierten Quartal 2022, als die Durchschnittskosten für den Immobilienerwerb noch bei 472.000 Euro lagen. Nominal haben sich die Immobilienpreise damit zu Jahresanfang stabilisiert. Ob sich diese Entwicklung fortsetzt oder die Preise doch wieder sinken beziehungsweise steigen werden, hängt von verschiedenen makroökonomischen aber auch geopolitischen Bedingungen ab. Daher sind solche Prognosen immer mit großer Unsicherheit behaftet.

Die Auswertung des Interhyp-Immobilienpreis-Index ergibt einen leichten Rückgang der Immobilienpreise. Dieser vergleicht exakt gleichartige Immobilien zu verschiedenen Zeitpunkten. Die Datengrundlage des Index bleibt dabei immer gleich. Der Rückgang fällt etwas geringer aus als bei den Durchschnittskosten:

- Im Vergleich zum vierten Quartal 2022 sind die Immobilienpreise in Deutschland im ersten Quartal 2023 um 0,7% gesunken. Diesen Trend belegen auch die Index-Werte für die großen deutschen Ballungszentren Berlin (-2,0%), Frankfurt (0%) und München (-1,7%).

- Die Preise sinken weiter bei Objekten, die vor 1990 gebaut wurden und weniger energieeffizient sind.

- Bei neueren Objekten, die nach 2010 gebaut wurden, zeigen sich deutlich geringere Preisrückgänge und von Q4 2022 zu Q1 2023 sogar eine leichte Steigerung.

„Es kann sich also lohnen, eine etwas ältere Immobilie mit Preisnachlass zu kaufen“, rät Jörg Utecht, Vorstandsvorsitzender der Interhyp Gruppe. Ein Grund könnte sein: Angesichts der Energiekrise sind Käuferinnen und Käufer sensibilisiert und nicht mehr bereit jeden Preis für alte Bestände zu akzeptieren. Sie nutzen die Verhandlungsbereitschaft der Verkäufer, um Preisnachlässe zu erzielen und so möglichst günstig eine Immobilie zu erwerben.

Nachfrage nach Bestandsimmobilien anhaltend hoch

Die Nachfrage nach Finanzierungen für Bestandsimmobilien bewegt sich weiterhin auf hohem Niveau, die Nachfrage nach Neubauten ist dagegen gering:

- 85% der abgeschlossenen Finanzierungen entfielen in Q1 2023 auf bestehende Immobilien (im vierten Quartal 2022: 84%),

- nur noch 9% entfielen auf ein eigenes Bauvorhaben (im vierten Quartal 2022: 11 Prozent) und

- 5% entfielen auf den Kauf eines Neubaus von einem Bauträger (im vierten Quartal 2022: 5%).

Der Trend aus dem Jahr 2022 setzt sich damit auch im ersten Quartal 2023 fort.

Zinsumfeld weiterhin volatil

Im Laufe des vergangenen Jahres sind die Zinsen kontinuierlich gestiegen und schwanken seitdem sehr stark: Am 20. April 2022 lagen die Zinsen für zehnjährige Zinsbindungen bei 2,44%. Ein Jahr später liegen sie bei 3,75%. Angesichts der hohen Volatilität am Zinsmarkt setzen Käufer weiterhin auf eine langfristige Absicherung der Finanzierung. Jörg Utecht meint dazu: „Wir rechnen im Verlauf dieses Jahres weiter mit stark schwankenden Zinsen zwischen drei und vier Prozent. Kurzfristige Ausschläge über die Marke von vier Prozent sind dabei möglich. Diese Schwankungen können Kundinnen und Kunden für sich nutzen und Zinsdellen effektiv mitnehmen.“

Im ersten Quartal 2023 beträgt die durchschnittliche Zinsbindung 13,6 Jahre und liegt damit leicht höher als im vierten Quartal 2022. Zugleich wählen die Käufer weiterhin eine niedrige Tilgung, um die Finanzierung leistbar zu machen. Die Tilgung liegt im ersten Quartal 2023 unverändert im Vergleich zum vierten Quartal 2022 bei 2,4%.

Anteil der Rate am Haushaltseinkommen steigt auf Vor-Finanzkrisen-Niveau

Durch den Zinsanstieg im vergangenen Jahr hat sich der Anteil der monatlichen Rate am Haushaltsnettoeinkommen deutlich erhöht – von 24,7 Prozent Anfang 2022 auf 27,4 Prozent Anfang 2023. Auch vor Beginn der Finanzkrise 2008 betrug der Anteil der Rate am Einkommen 27 Prozent. Zum Vergleich: 2015, als die Zinsen bei etwa 1,3 Prozent lagen, betrug der Anteil der Rate am Haushalsnettoeinkommen nur 21 Prozent. „Das anhaltend hohe Zinsniveau drückt weiter stark auf die Leistbarkeit. Mit dem Zinsanstieg im vergangenen Jahr ging eine Zeit zu Ende, in der Immobilienfinanzierende deutlich weniger Einkommen für ihre Immobilie verwenden mussten als vor der Finanzkrise 2008. Das war eine außergewöhnliche Phase. Nun sind wir hinsichtlich des Zinsniveaus wieder in der Normalität angekommen“, sagt Jörg Utecht.

Mehr Balance am Markt und volatile Zinslage bieten Chancen

Die aktuelle Lage auf dem Immobilienmarkt bleibt für Käuferinnen und Käufer herausfordernd, bietet aber auch Möglichkeiten. Jörg Utecht fasst zusammen: „Es gibt im Markt aktuell mehr Chancen als viele denken: Die Brücke zwischen Verkäufern und Käufern schließt sich zunehmend. Käufer haben heute mehr Angebot. Es sind wieder deutlich mehr Objekte auf dem Markt. Gleichzeitig sind Preisverhandlungen wieder möglich. Auch die starken Schwankungen auf dem Zinsmarkt bieten für Käufer Chancen. Kaufinteressierte sollten den Markt genau beobachten und sich detailliert beraten lassen. Wer seine finanziellen Möglichkeiten gut kennt, kann günstige Einstiegsgelegenheiten, wie sie sich in den vergangenen Monaten immer wieder boten, geschickt nutzen.“

siehe auch für zusätzliche Informationen:

- Getrübte Stimmung: ifo Geschäftsklimaindex sinkt (28.6.2023)

- Volatiles Zinsumfeld mit leichter Tendenz nach oben: Jetzt den Vorteil gestiegener Immobilien-Werte bei der Anschlussfinanzierung nutzen (5.6.2023)

- Trendwende beim ifo Geschäftsklimaindex: Dämpfer für die deutsche Wirtschaft (26.5.2023)

- vdp-Immobilienpreisindex: Preiskorrektur am Immobilienmarkt hält weiter an (15.5.2023)

- Bauzinsen starten unter 4 Prozent in den Mai – Kaufwillige sollten nicht länger warten (8.5.2023)

- weitere Details...

ausgewählte weitere Meldungen:

- ifo Geschäftsklimaindex im April leicht gestiegen (25.4.2023)

- Häuserpreisindex: Fallende Preise für Wohnimmobilien Ende 2022 (24.3.2023)

- Stornierungswelle im Wohnungsbau (Bauletter vom 20.3.2023)

- 6,9% bzw. 26.300 weniger genehmigte Wohnungen 2022 im Vergleich zu 2021 (10.3.2023)

- ifo-Geschäftsklimaindex gestiegen - Erwartungen bleiben aber im Bauhauptgewerbe pessimistisch (22.2.2023)

- Aktuelle Umfrage zu Wohnwünschen junger Menschen (3.3.2023)

- Bauzinsen nähern sich der 4%-Marke (6.3.2023)

- Difu-Studie: Wie Städte Bauland mobilisieren und durch Bodenpolitik Wohnraum

- schaffen (20.3.2023)

- ifo-Geschäftsklimaindex gestiegen - selbst am Bau (27.3.2023)

- Verändertes Immobilien-Kaufverhalten 2022: günstiger, kleiner, älter (17.2.2023)

- vdp-Immobilienpreisindex im Q4 2022: Trendwende bei Immobilienpreisen verfestigt sich (13.2.2023)

- Neubau von Wohngebäuden im November 2022 fast 17% teurer als 12 Monate zuvor (10.1.2023)

- 16,5% höhere Baupreise für Wohngebäude als im August 2021 (Bauletter vom 6.10.2022)

- Höchster Baupreisanstieg bei Wohngebäuden seit über 50 Jahren (10.1.2022)

siehe zudem: