Frühjahrsumfrage Deutsches Baugewerbe 2023: Miese Auftragslage am Wohnungsbau prägt das Stimmungsbild

(5.6.2023) Die rund 1.500 Bauunternehmen, die sich an der Frühjahrsumfrage 2023 des Zentralverbands Deutsches Baugewerbe (ZDB) beteiligt haben, erwarten in den kommenden Monaten eine schwache Nachfrage nach Bauleistungen. Die damit erwartete Unterauslastung schlägt auf die Investitionsabsichten und den Beschäftigtenaufbau negativ durch. Allerdings werden Lehrlinge weiter dringend gesucht, weil die Baunachfrage an sich großes Potential hat und Fachkräfte altersbedingt ersetzt werden müssen.

Struktur der befragten Unternehmen

An der regelmäßig im Frühjahr und im Herbst durchgeführten Konjunkturumfrage des ZDB nahmen im Frühjahr 2023 fast 1.500 Unternehmen teil – davon ist die Hälfte schwerpunktmäßig im Hochbau tätig, gut 20% im Hoch- und Tiefbau, etwa 10% im Tiefbau und dem Ausbau rechnen sich knapp 20% der Teilnehmer zu. Etwa 60% der an der Umfrage teilnehmenden Unternehmen haben weniger als 20 Beschäftigte, etwa 40% haben 20 und mehr Beschäftigte. Die Unternehmen mit 20 und mehr Beschäftigten sind damit gegenüber der Grundgesamtheit der Bauunternehmen im Bauhauptgewerbe in Deutschland etwas überrepräsentiert. Im Bauhauptgewerbe in Deutschland haben ungefähr 90% der Betriebe weniger als 20 Beschäftigte. Etwas mehr als 40% der befragten Unternehmen sind vorrangig im Neubau, 20% im Bestand und 30% im Neubau und im Bestand tätig. Die Struktur der an der Umfrage teilnehmenden Unternehmen ist damit gegenüber dem Vorjahr stabil.

Aktuelle Geschäftslage und Geschäftserwartungen mit negativem Trend

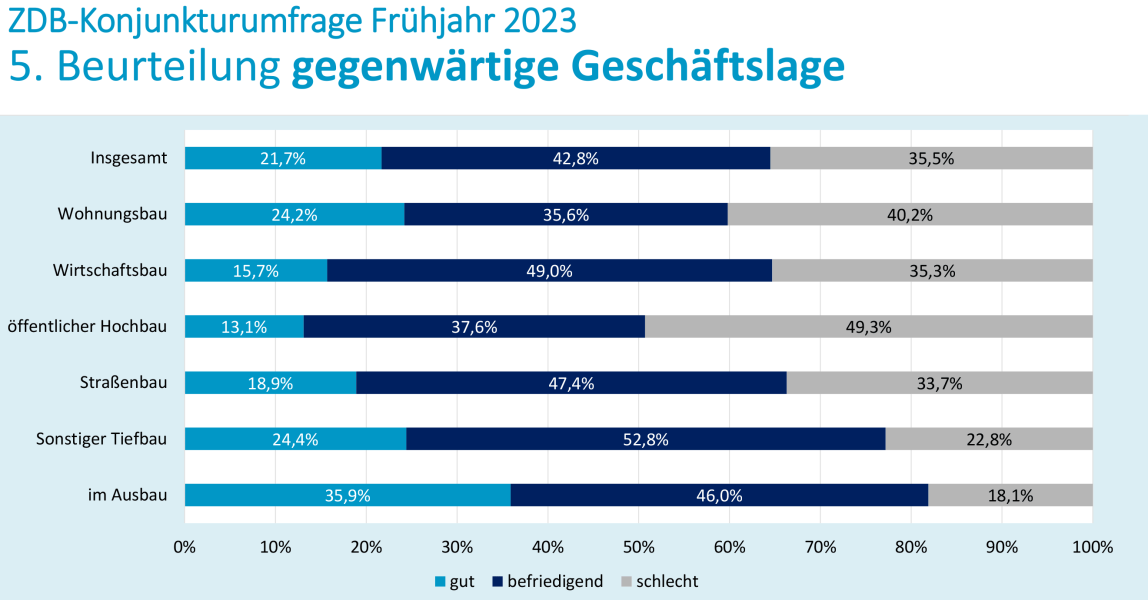

Die augenblickliche Geschäftslage wird von den Unternehmen überwiegend sehr verhalten beurteilt. Während ein Fünftel der Unternehmen insgesamt eine gute Lage sehen, bewerten mehr als ein Drittel sie als schlecht. Gut 40% urteilen „befriedigend“. Noch vor einem Jahr bewerteten 44% die Geschäftslage als „gut“, nur etwa 17% der Unternehmen als „schlecht“ (die Invasion Russlands in die Ukraine hatte seinerzeit schon begonnen). Das derzeitige Lageurteil fällt auch gegenüber der Herbstumfrage 2022 weiter ab, bei der noch etwa ein Drittel der Beurteilungen zur Geschäftslage positiv war.

Die schwache Orderentwicklung der letzten Monate dringt hier schon durch. Hohe Kosten für Baumaterial erzwingen hohe Baupreise. Auch der zeitgleiche Anstieg der Immobilien-Finanzierungskosten bei abgesenkter Förderung, aber gestiegenen Energieeffizienzanforderungen, bremst die Nachfrage. Während im Frühjahr 2022 der Wohnungsbau noch als Hoffnungsträger galt, drückt dieser nun die Stimmung. Im Frühjahr 2022 bewerteten 64% der Unternehmen die Lage im Wohnungsbau als gut, im Frühjahr 2023 waren gerade mal noch 24% dieser Auffassung – ein beträchtlicher Rückgang um 40%!

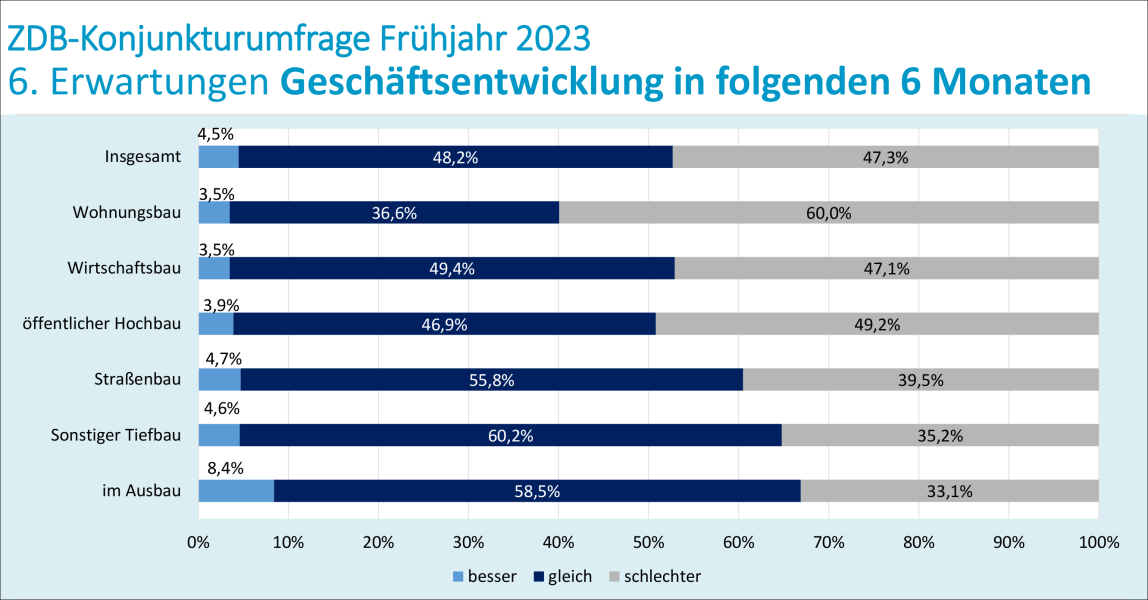

Während die aktuelle Lagebeurteilung zum Stirnrunzeln animiert, legt sich die Stirn hinsichtlich der Erwartungen für die kommenden Monaten förmlich in Falten: Weniger als 5% der Rückmeldungen fallen hier insgesamt noch positiv aus, fast 50% erwarten eine Verschlechterung. Der Pessimismus geht dabei maßgeblich von den Hochbausparten aus. Etwas besser scheint die Stimmung noch im Ausbaugewerk zu sein, wo etwa 10% eine Verbesserung erwarten und „nur“ ein Drittel eher düstere Aussichten haben. Die Erwartungen gleichen dem Ergebnis vom Frühjahr 2022, als wegen der Ukraine-Invasion die Sorgen wegen Lieferengpässen und Preiserhöhungen bei Baumaterial grassierten.

Auch die Auftragsbestände sind deutlich gesunken

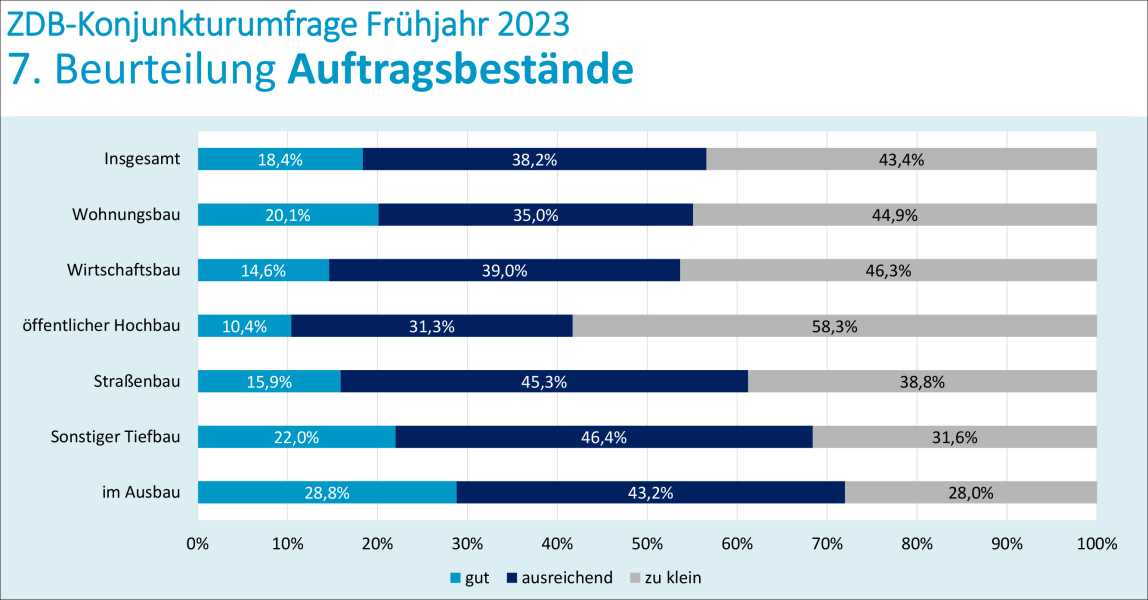

Anders als im Frühjahr 2022 fallen die Auftragsbestände im Frühjahr 2023 deutlich geringer aus, weil sie seit Monaten schon abgebaut werden. So sahen im Frühjahr 2022 noch fast 40% der Unternehmen die Auftragsbücher gut gefüllt, jetzt sind es keine 20% mehr. Selbst im Ausbau fallen die Urteile zu guten Auftragsbeständen auf knapp 30% zurück, im Straßenbau um 7%-Punkte auf 15%. Die Reichweite der Aufträge ist spartenspezifisch. Sie reicht im Durchschnitt von 17 Wochen im Wohnungsbau und Ausbau bis zum Wirtschaftsbau mit 15 Wochen. Der Ausbau und der Wirtschaftsbau verlieren zum Vorjahr damit zwei Wochen an Reichweite, beim Wohnungsbau sind es fünf Wochen. Der Straßenbau hält sich bei gut 15 Wochen.

Umsatzentwicklung: Erwartungen fallen gegenüber dem Vorjahr deutlich niedriger aus

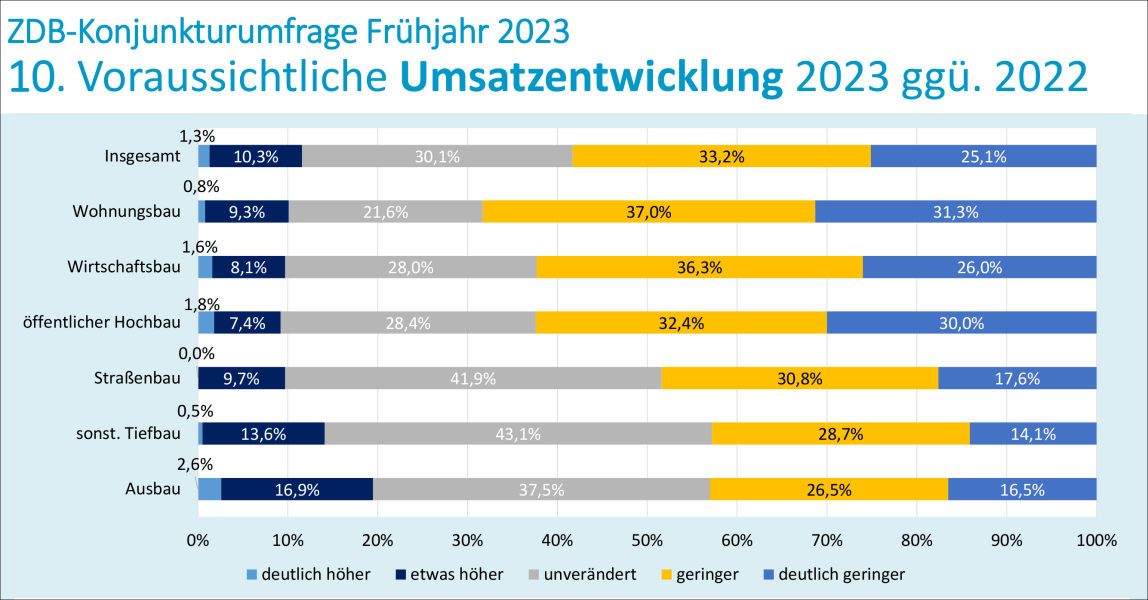

Der Bewertung des Geschäftsklimas folgend, fallen die Umsatzerwartungen zum Jahr 2023 gegenüber dem Vorjahr zurück. Etwa 60% der Unternehmen erwarten rückläufige Umsätze, rund 30% sehen eine Stagnation. Im Wohnungsbau sehen fast 70% Umsatzrückgänge, im Wirtschaftsbau und öffentlichen Bau gut 60%. Höhere Umsätze als in 2022 sehen hier jeweils etwa 10% der Umfrageteilnehmer. Beim Ausbau erwarten knapp 20% Umsatzsteigerungen, immerhin knapp 40% bewerten die Umsatzentwicklung als stabil.

Viele Unternehmen haben sich dezidiert sehr kritisch zur Förderpolitik des Bundes beim Wohnungsbau geäußert. Die ausschließliche Förderung von höheren Energieeffizienzniveaus als EH 40 wird als überambitioniert, die Förderbedingungen als zu bürokratisch bewertet. Zudem fehle es an Ressourcen für die Zertifizierungen. Wünschenswert wären einfache Regelungen und auskömmliche wie nachhaltige Förderbedingungen.

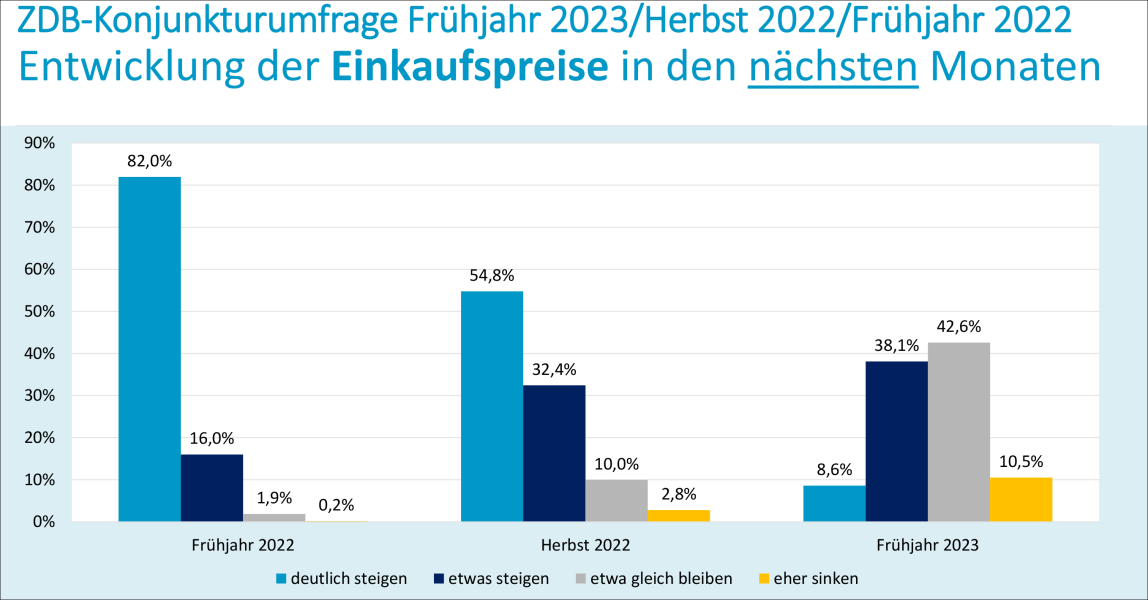

Der Gipfel der Preissteigerungen scheint überwunden

Die prognostizierten sinkenden Umsätzen kann auch die erwartete Preisentwicklung für Bauleistungen nicht „aufhalten“. Insbesondere wegen gestiegener Materialkosten haben über 60% der Unternehmer in den letzten Monaten ihre Preise erhöht. Knapp 50% der Umfrageteilnehmer erwarten auch in den kommenden Monaten weiter steigende Einkaufspreise und sehen sich daher auch gezwungen, die Baupreise dementsprechend anzupassen. Ein Teil der Unternehmen sieht angesichts des stärker werdenden Wettbewerbes um Aufträge das Potential zu Baupreissteigerungen bereits ausgeschöpft.

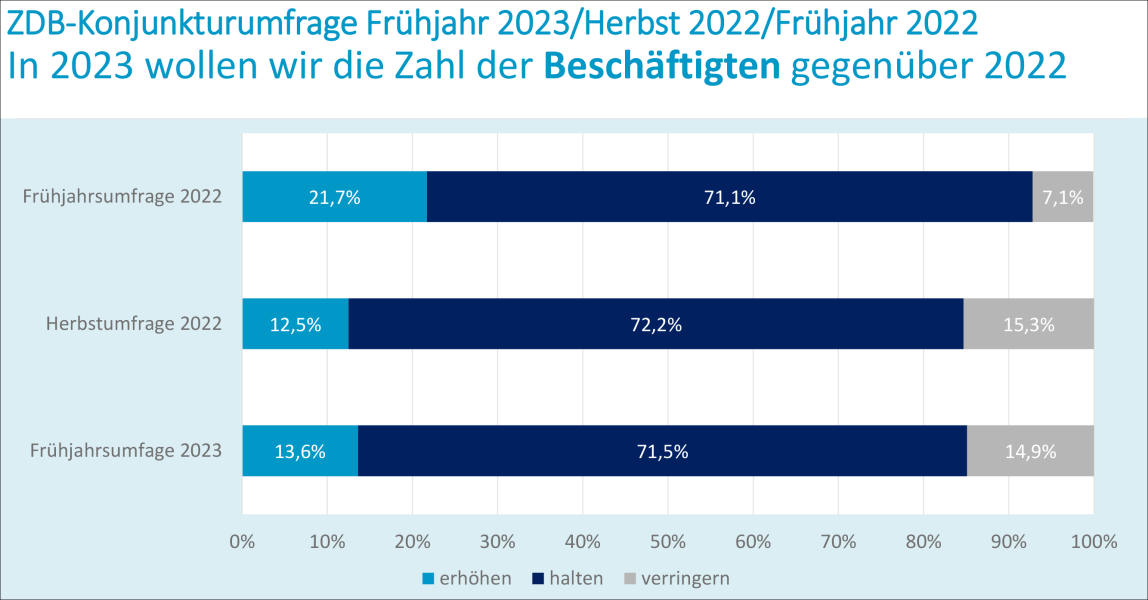

Kapazitätsentwicklung: Zahl der Beschäftigten und Lehrlingen stagniert

Die erwartete negative Konjunkturentwicklung bremst offensichtlich einen über zehn Jahre andauernden Kapazitätsaufbau im Bauhauptgewerbe aus. Über 70% der Unternehmen wollen ihren Beschäftigtenstand halten. Etwa genau so viele Unternehmen – etwa 15% – sehen sich veranlasst, den Beschäftigtenstand zu reduzieren oder zu erhöhen. In den letzten 14 Jahren hatte das Bauhauptgewerbe etwa 220.000 Beschäftigte für die Branche hinzugewinnen können. Der Prozess kommt offensichtlich mindestens zum Erliegen, ja: es droht Beschäftigungsabbau.

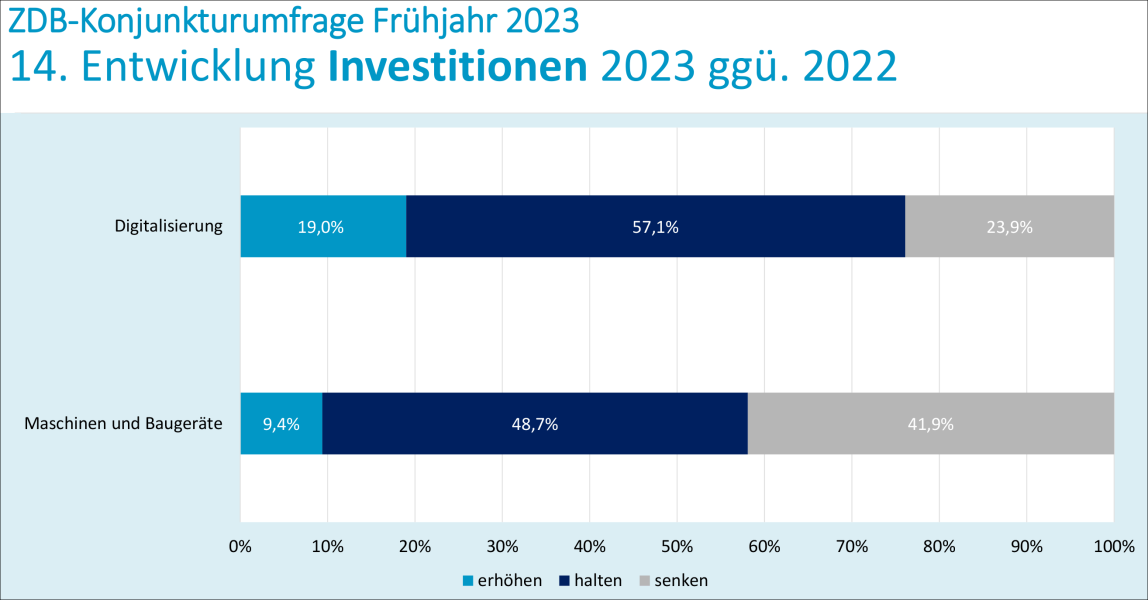

Investitionen in Maschinen, Geräte und Digitalisierung sinken

Unter den Konjunkturaussichten hat auch die Investitionsbereitschaft in Maschinen und Geräte gelitten. Nicht einmal 10% der Unternehmen haben hier ihre Investitionsbudgets aufgestockt, 42% haben sie dagegen reduziert. Das ist ein Rückgang gegenüber dem Vorjahresniveau um 20%-Punkte. Keine andere Branche hatte in den Jahren zuvor relativ mehr investiert. Bemerkenswerterweise specken die Unternehmen ihre Investitionen in die Digitalisierung nicht derart ab wie in den Maschinen- und Gerätepark. Knapp 60% wollen ihre Budgets hier halten, etwa jeweils 20% wollen ihre Investitionen ausweiten oder reduzieren.

Lieferengpässe bei Baumaterial, Maschinen und Geräten scheint überwunden

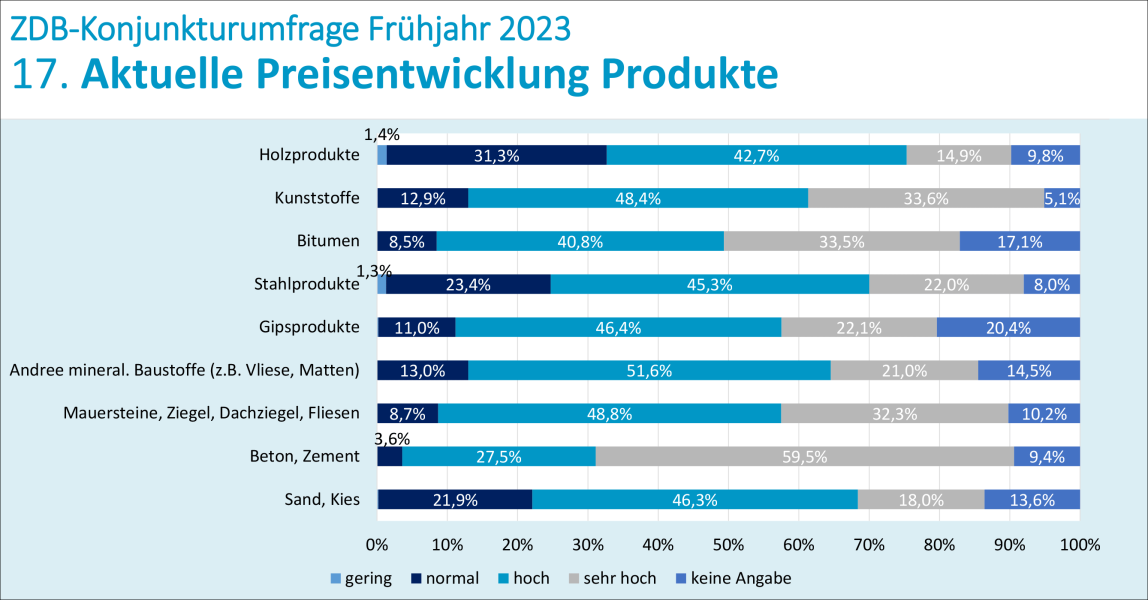

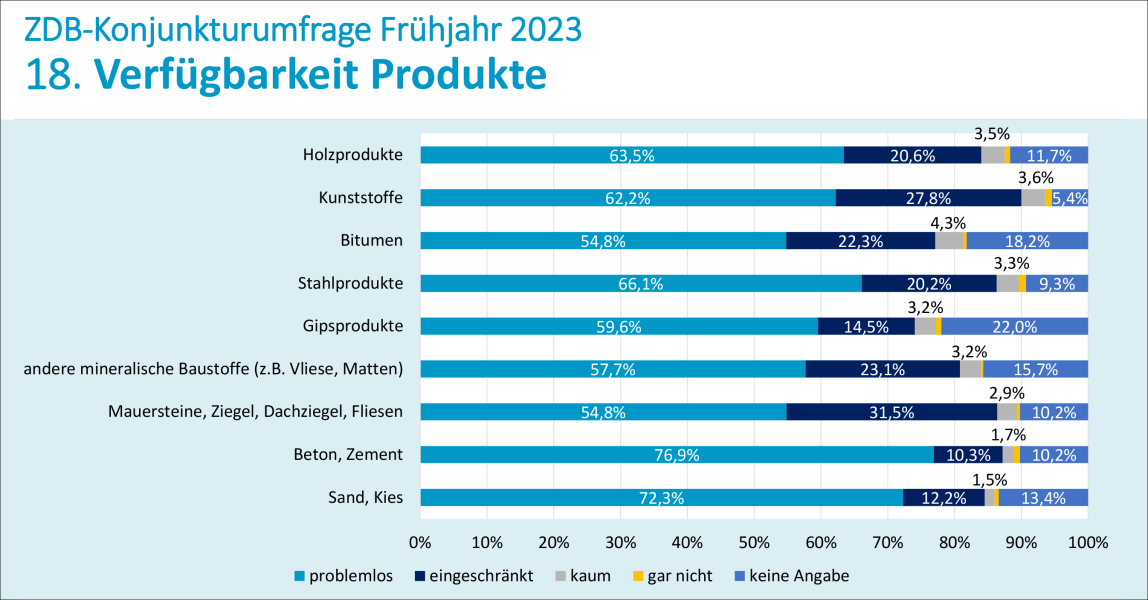

Die Verfügbarkeit von Baumaterial, Maschinen und Geräten ist wieder weitgehend gegeben. Gerade für Stahlprodukte, Kunststoffe und Holzprodukte ist damit annähernd wieder die Lieferflexibilität erreicht wie vor der Corona-Pandemie. Gleichwohl verharren die Preise im Einkauf weiterhin auf historisch hohem Niveau.

Meldeten im Frühjahr 2022 noch nahezu 80% der Unternehmen Lieferschwierigkeiten bei Baumaterial, sind es im Frühjahr 2023 noch knapp ein Viertel der Unternehmen. Einschränkungen gibt es noch bei den energieintensiven mineralischen Produkten (Mauersteine, Ziegel, Fliesen, Vliese) und bei Bitumen. Letzteres liegt an den ausgefallenen Kapazitäten der ostdeutschen Raffinerie in Schwedt, infolge des Importstopps von russischem Erdöl seit dem Jahr 2023.

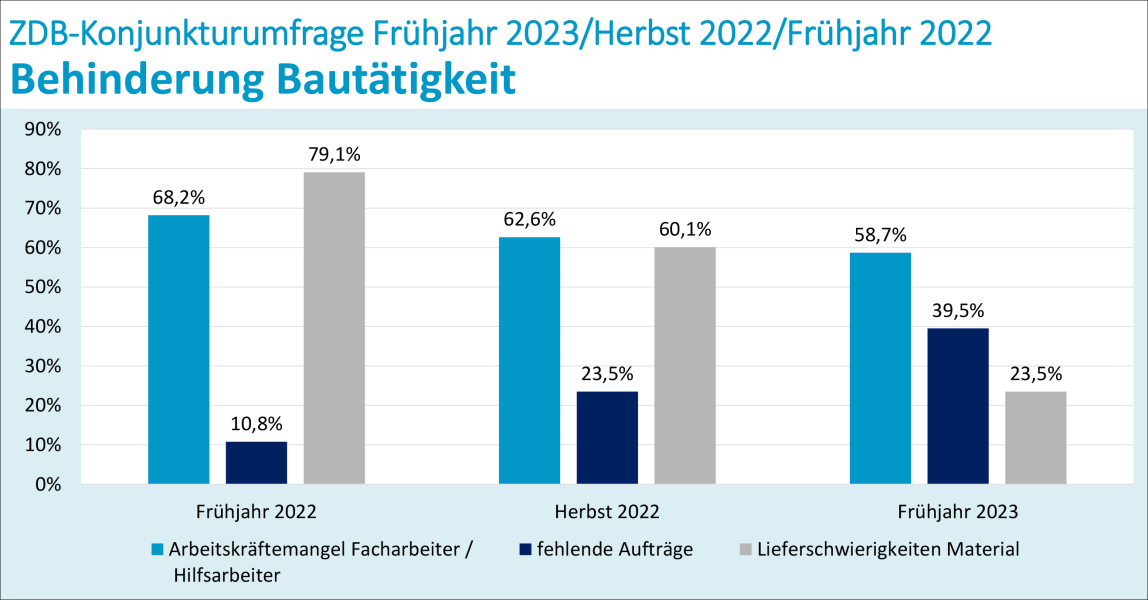

Fachkräftemangel löst Lieferschwierigkeiten bei Baubehinderungsgründen ab

Unter den Gründen, die zur Behinderung des Baufortschritts führen, hat es einen Prioritätenwechsel gegeben. Lieferschwierigkeiten haben quasi den ersten Platz geräumt und sind auf Platz 5 „abgerutscht“. Demgegenüber haben fehlende Aufträge um 30%-Punkte auf 40% zugelegt. Bedeutendster Baubehinderungsgrund bleibt allerdings der Fachkräftemangel. Die Tatsache, dass Unternehmen hier den wichtigsten Grund für Baubehinderungen sehen, spricht auch dafür, dass das Bauhauptgewerbe eine konjunkturelle Delle durchmacht, nicht aber am Beginn einer Krise steht.

siehe auch für zusätzliche Informationen:

ausgewählte weitere Meldungen:

- Bauwirtschaft rechnet 2022 mit Umsatzrückgang von real 2% (14.9.2022)

- BTGA-Almanach in der 21. Ausgabe erschienen (12.4.2021)

- Dachdeckerbetriebe 2020 mit 7% Umsatzplus (11.4.2021)

- Bayerische Ingenieurekammer-Bau sieht Licht am Corona-Horizont (29.3.2021)

- Umsatz im Bauhauptgewerbe im Jahr 2020: +4,9 % zum Jahr 2019 (10.3.2021)

- Baukonjunktur 2020: 98,3 Mrd. Euro Umsatz, 86,5 Mrd. Euro Auftragseingang, 505.000 Beschäftigte (25.2.2021)

- Immer mehr Wohnungen in Mehrfamilienhäusern (Bauletter vom 25.2.2021)

- ifo-Geschäftsklima steigt wieder - auch im Bauhauptgewerbe (22.2.2021)

- Ingenieurunternehmen befürchten nachlassende Investitionsbereitschaft (15.2.2021)

siehe zudem:

- Baubranche auf Baulinks

- Literatur / Bücher zu den Themen Literatur / Bücher über Regenwassernutzungund GaLaBau bei Amazon